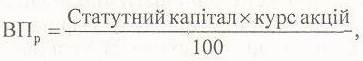

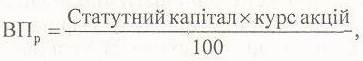

Визначимо, як розподілятимуться акції новоствореного акціонерного товариства між власниками корпоративних прав підприємств, що реорганізуються. Для цього розрахуємо ринкову вартість підприємств (ВПр) за таким алгоритмом:

— вартість АТ «XXX» дорівнює 20 000 тис. грн (10000 * х 200/100);

— вартість АТ «YYY» дорівнює 27000 тис. грн (15000 * * 180/100).

Таким чином, співвідношення, з яким будуть розподілятися акції нової емісії між власниками корпоративних прав реорганізованих підприємств, дорівнюватиме від 20 000 до 27 000, тобто 42,6 % належатиме акціонерам АТ «XXX» і 57,4 % — акціонерам АТ «YYY ». Це означає, що із 600 000 акцій перші отримають 255600 шт, (загальним номіналом 12780 тис. грн); другі — 344 400 шт. (загальним номіналом 17 220 тис. грн).

Коефіцієнт, з яким будуть обмінюватися старі акції АТ «XXX» на нові акції АТ «Z», дорівнюватиме 1,278 (255 600 / 200 000): на кожну стару акцію акціонер може одержати 1,278 нових акцій. Коефіцієнт обміну акцій АТ «YYY» на акції АТ «Z» становитиме 1,148 (344 400/300 000).

ПРИКЛАД 8.3

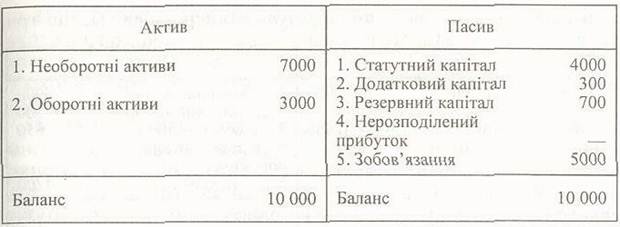

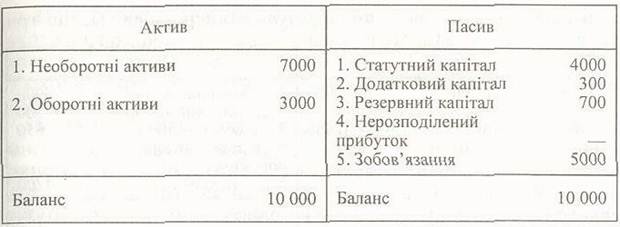

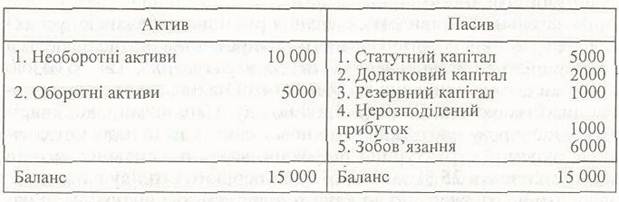

З метою розширення можливостей фінансування підприємства було прийнято рішення про перетворення товариства з обмеженою відповідальністю «X» в акціонерне товариство «Y», Учасники ТОВ здійснюють обмін своїх часток на акції за номінальною вартістю. Баланс ТОВ «X» перед реорганізацією має такий вигляд, грн:

Одночасно з перетворенням відбувається збільшення статутного капіталу на основі додаткової емісії акцій загальною номінальною вартістю 1 млн грн. Курс емісії акцій -— 120 %. Для поліпшення структури капіталу запропоновано здійснити операцію трансформації заборгованості перед одним із кредиторів у власний капітал, на що спрямовується 25 % акцій додаткової емісії. Решта акцій планується розмістити на ринку капіталів. Накладні витрати, пов'язані із перетворенням та збільшенням статутного капіталу, становлять 50 тис. грн.

Зазначені операції впливають на окремі статті балансу реорганізованого підприємства у такий спосіб:

— статутний капітал реорганізованого підприємства буде сформовано в розмірі 5000 тис, грн, у тому числі 4000 тис. грн — статутний капітал підприємства-правопопередника та 1000 тис. грн — збільшення статутного капіталу;

—додатковий капітал сформується як сума залишку за цією статтею та емісійного доходу в розмірі 200 тис. грн;

—резервний капітал можна розглядати як джерело погашення витрат, пов'язаних Із реорганізацією та збільшенням статутного капіталу, отже, він зменшиться на відповідну суму;

—зобов'язання зменшаться на 300 тис. грн, оскільки ця сума спрямовується кредитором на придбання 25 % акцій нової емісії за курсом емісії.

Зрозуміло, що в результаті трансформації боргу у власність активи підприємства на відповідну суму не збільшуються. З урахуванням цього, а також грошових витрат, пов'язаних із реорганізацією та збільшенням статутного капіталу, оборотні активи підприємства збільшаться на 850 тис. грн.

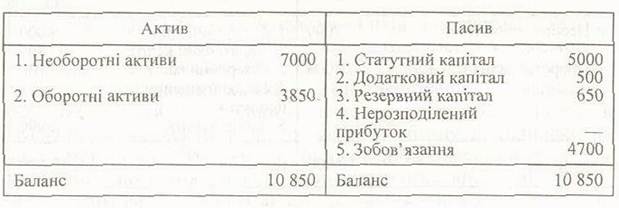

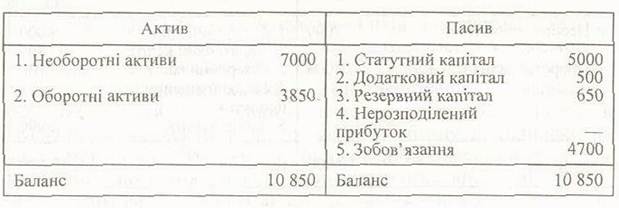

На підставі викладеного побудуємо баланс підприємства після реорганізації.

Баланс АТ «Y», утвореного в результаті перетворення, тис. грн

ПРИКЛАД 8.4

Товариство з обмеженою відповідальністю «Альфа» переробляє сільськогосподарську продукцію, яку потім реалізує у власному магазині. Учасниками ТОВ є фізичні особи (А, Б, В, Г, Д), частка яких в акціонерному капіталі становить:

А — 30 %;

Б —- 25 %;

В — 20%;

Г — 15%;

Д — 10%.

При заснуванні підприємства внески учасників А, Г і Д в основному були спрямовані на організацію виробничого цеху, учасники Б і В спрямували свої зусилля на організацію магазину.

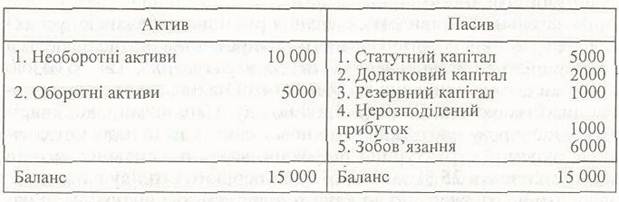

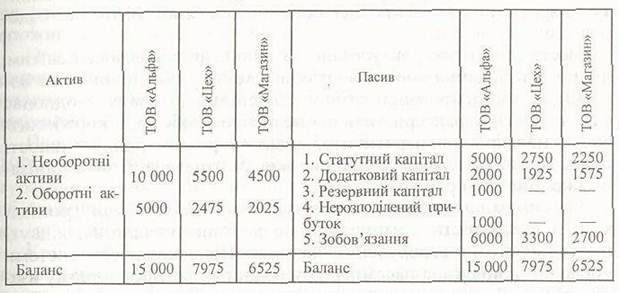

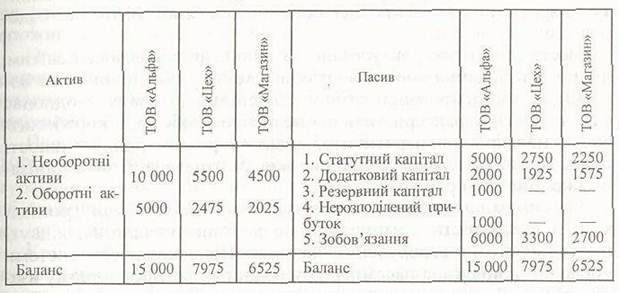

У результаті спорів з питань використання прибутку та подальшого розвитку бізнесу збори учасників ТОВ прийняли рішення про реорганізацію юридичної особи через її поділ на два товариства з обмеженою відповідальністю: «Цех» та «Магазин». Засновниками ТОВ «Цех» вирішили стати учасники А, Г і Д (загальна частка — 55 %); ТОВ «Магазин» — учасники Б та В (загальна частка — 45 %). Першому передається виробничий цех з усією інфраструктурою, другому — магазин. Баланс ТОВ «Альфа» перед реорганізацією має такий вигляд, тис. грн:

Складемо розподільний баланс підприємства, якщо його оціночна ринкова вартість становить 10 000 тис. грн, у тому числі, вартість цеху — 6000 тис. гри, вартість магазину — 4000 тис. грн. Виходячи Із часток власності обох груп учасників поділ підприємства слід здійснювати у такому співвідношенні: 55 % — па користь ТОВ «Цех» та 45 % - - на користь ТОВ «Магазин». Оскільки ринкова вартість реорганізованого підприємства в частині виробничого цеху становить 60 % від усієї вартості підприємства, на користь засновників ТОВ «Магазин» було вирішено здійснити компенсаційні виплати в розмірі 5 % вартості підприємства, що становить 500 тис, грн. Джерелом виплати є нерозподілений прибуток. Ураховуючи співвідношення розподілу, а також те, що залишки резервного капіталу, додаткового капіталу та нерозподіленого прибутку для новостворених підприємств слід розглядати як ажіо і відносити на додатковий капітал, розподільний баланс ТОВ «Альфа» можна побудувати так.

РОЗПОДІЛЬНИЙ БАЛАНС, тис. гри

Виходячи із згаданих вище пропорцій частки учасників А, Г та Д у статутному капіталі ТОВ «Цех» становитимуть відповідно 54,5 %, 27,3 % та 18,2 %; а частки учасників Б та В у статутному капіталі ТОВ «Магазин» — відповідно 55,5 % та 45,5 %.

Передавальний акт чи розподільний баланс мають бути затверджені засновниками (учасниками) юридичної особи або органом, який прийняв рішення про припинення юридичної особи. Підписи на передавальному акті або розподільному балансі мають бути нотаріально посвідчені.

Тема 10. ОЦІНЮВАННЯ ВАРТОСТІ МАЙНА ПІДПРИЄМСТВА

Необхідність, мета та принципи оцінювання вартості майна суб'єктів господарювання. Ринкова та ліквідаційна вартість майна. Методичні підходи до оцінювання: витратний (майновий), дохідний, ринковий. Порядок проведення оцінювання вартості майна. Інвентаризація майна як складова оцінювання його вартості. Експертне оцінювання цілісних майнових комплексів підприємств. Оцінювання вартості акцій (часток) у статутному капіталі господарського товариства. Оцінювання нерухомого майна. Експертне оцінювання вартості машин і устаткування. Звіт про оцінювання вартості майна. Сертифікат об'єкта експертного оцінювання.

10.1. Методичні засади оцінювання вартості майна суб'єктів господарювання

10.2. Ринкова та ліквідаційна вартість об'єкта оцінювання

10.3. Порядок оцінювання вартості майна

10.4. Ставка дисконтування

10.5. Методичні підходи до оцінювання майна

10.5.1. Майновий (витратний) підхід

10.5.2. Дохідний підхід

10.5.2.1. Дисконтування грошових потоків

10.5.2.2. Оцінювання вартості на основі дисконтування EVA

10.5.2.3. Метод прямої капіталізації доходів

10.5.3. Швейцарський метод усереднено оцінки

10.5.4. Ринковий підхід до оцінювання вартості майна

___________________________________________________________

(не ввійшло до лекційного матеріалу:)

10.6. Інвентаризація в оцінюванні вартості майна підприємства

10.7. Особливості оцінювання вартості цілісного майнового комплексу

10.8. Оцінювання нерухомого майна

10.9. Оцінювання вартості нематеріальних активів і рухомого майна підприємств

10.10. Звіт про оцінювання вартості майна та його рецензування

10.1. Методичні засади оцінювання вартості майна суб'єктів господарювання

Важлива проблема, з якою доводитеся часто стикатися у процесісанації, реорганізації чи ліквідації підприємств, полягає в оцінюванні вартості їх майна. Необхідність оцінювання вартості підприємства, його цілісного майнового комплексу чи окремих майнових об’єктів виникає у таких основних випадках:

— під час інвестиційного аналізу (чи Due Diligence), у процесі прийнятті рішень про доцільність інвестування коштів у те чи інше підприємство, у тому числі для здійснення операцій М&А (поглинання та приєднання);

— у процесі реорганізації підприємства (мета оцінювання — визначення бази для складання передавального чи розподільного балансу, а також для встановлення пропорцій обміну корпоративних прав);

— у разі банкрутства та ліквідації підприємства (оцінювання проводиться з метою визначення вартості ліквідаційної маси);

— у разі продажу підприємства як цілісного майнового комплексу (мета оцінювання — визначення реальної ціни продажу майна);

— у разі застави майна та при визначенні кредитоспроможності підприємства (мета оцінювання — визначити реальну вартість кредитного забезпечення);

— у процесі санаційного аудиту при визначенні санаційної спроможності (оцінювання вартості майна проводиться з метою розрахунку ефективності санації);

— під час приватизації державних підприємств (метою оцінки є визначення початкової ціни продажу об'єкта приватизації).

Вартість об'єкта оцінювання — це еквівалент його цінності, виражений у ймовірній сумі грошей. Оцінка вартості підприємства, його майна належить до найскладніших питань фінансів підприємств та антикризового менеджменту.

Для вироблення уніфікованих підходів до методології та порядку проведення оцінювання в 1981 р. був створений Міжнародний комітет зі стандартів оцінювання вартості майна. Ним було розроблено ряд стандартів оцінювання:

— МСО 1: Ринкова вартість як база оцінювання.

— МСО 2: Бази оцінювання, відмінні від ринкової вартості.

— МСО 3: Оцінювання з метою фінансової звітності та суміжної документації.

— МСО 4: Оцінювання забезпечення позики, застави і боргових зобов'язань.

— Правило № 1: Концепція оцінювання діючого підприємства.

— Правило № 2: Урахування шкідливих та токсичних речовин під час оцінювання.

— Правило № 3: Оцінювання основних виробничих засобів, машин та устаткування.

— Правило № 4: Оцінювання бізнесу.

Організаційну, методичну та практичну роботу з оцінювання вартості майна підприємств здійснюють фінансові служби підприємств, а також особи, що займаються професійною оціночною діяльністю — оцінювачі та суб'єкти оціночної діяльності, Останні проводять незалежне оцінювання майна. Органом державної влади, який здійснює державне регулювання оціночної діяльності в Україні, є Фонд державного майна України. Він же веде Державний реєстр оцінювачів, які отримали відповідне кваліфікаційне свідоцтво.

Основу нормативно-правового та методичного забезпечення оціночної діяльності в Україні становлять такі документи:

— Закон України «Про оцінку майна, майнових прав та професійну оціночну діяльність в Україні» (2001 р.);

— Методика оцінювання майна (Постанова Кабінету Міністрів України, 2003 р., № 1891);

— Національний стандарт оцінки № 1 «Загальні засади оцінки майна і майнових прав» (Постанова Кабінету Міністрів України, 2003 р.,№ 1440);

— Національний стандарт оцінювання № 2 «Оцінка нерухомого майна» (Постанова Кабінету Міністрів України, 2004 р. № 1442).

Положення (національні стандарти) оцінювання майна є обов'язковими до виконання суб'єктами оціночної діяльності під час оцінювання ними майна всіх форм власності та в будь-яких випадках його проведення.

Під час оцінювання вартості підприємства слід дотримуватися таких принципів:

· Принцип заміщення полягає в тому, що покупець не заплатить за об'єкт більше, ніж існуюча мінімальна ціна за майно з аналогічною корисністю, яке продається на ринку.

· Принцип корисності зводиться до того, що об'єкт має вартість лише тоді, коли він є корисним для потенційного власника (корисність може бути пов'язана з очікуванням майбутніх доходів чи інших вигід).

· Принцип очікування інвестор, плануючи вкладати кошти в об'єкт сьогодні, очікує отримати грошові доходи від об'єкта в майбутньому.

· Принцип зміни вартості гласить, що вартість об'єкта оцінювання постійно змінюється в результаті зміни внутрішнього стану та дії зовнішніх факторів.

· Принцип ефективного використання полягає в тому, що з усіх можливих варіантів експлуатації об'єкта обирається той, що забезпечує найбільш ефективне використання його функціональних характеристик, а отже, приносить найбільшу вартість.

· Принцип розумної обережності оцінок зводиться до того, що під час оцінювання оцінювач повинен критично (із розумним упередженням) ставитися до всієї інформації, що стає йому відомою від адміністрації об'єкта оцінювання, і, по можливості, перевіряти цю інформацію, звертаючись до незалежних джерел.

· Принцип альтернативності оцінок полягає у необхідності використання різних методів оцінювання та порівняння показників вартості, отриманих у результаті застосування альтернативних методів.

Вибір того чи іншого методу оцінювання залежить від характеру об'єкта оцінювання.

Об'єкти оцінювання — майно та майнові права, які підлягають оцінюванню. Об'єкти оцінювання класифікують за різними ознаками, зокрема, об'єкти оцінювання в матеріальній та нематеріальній формі, у формі цілісного майнового комплексу.

Залежно від об'єкта розрізняють такі види оцінювання майна:

• експертне оцінювання цілісних майнових комплексів підприємств;

• експертне оцінювання акцій (часток) у статутному капіталі господарського товариства;

• експертне оцінювання нематеріальних активів;

• експертне оцінювання рухомого майна;

• експертне оцінювання нерухомості.

Особливо складно оцінити вартість підприємства як цілісного майнового комплексу, а також корпоративні права суб'єкта господарювання, якщо ці права не котируються на біржі.

10.2. Ринкова та ліквідаційна вартість об'єкта оцінювання

Оцінювання об'єктів у матеріальній формі для їх відчуження через продаж на конкурентних та неконкурентних засадах проводиться шляхом визначення їх ринкової вартості.

Ринкова вартість— це вартість, за яку можливе відчуження об'єкта оцінювання на ринку подібного майна на дату оцінювання за угодою, укладеною між: покупцем та продавцем, після проведення відповідного маркетингу за умови, що кожна зі сторін діяла із знанням справи, розсудливо і без примусу.

Ліквідаційна вартість— вартість, яка може бути отримана за умови продажу об'єкта оцінювання у строк, що є значно коротший від строку експозиції подібного майна, протягом якого воно може бути продане за ціною, яка дорівнює ринковій вартості.

У разі прийняття рішення про ліквідацію суб'єкта господарювання ліквідатор формує ліквідаційну масу. До складу ліквідаційної маси включаються усі види майнових активів (майно та майнові права) банкрута, які належать йому на праві власності або повного господарського відання на дату відкриття ліквідаційної процедури та виявлені під час ліквідаційної процедури. Майно банкрута, що є предметом застави, також включається до складу ліквідаційної маси. За наявності частки, яка належить банкруту в спільному майні, з метою задоволення вимог кредиторів ліквідатор порушує питання про виділення цієї частки.

Після формування ліквідаційної маси визначається ліквідаційна вартість об'єктів, що у неї включені. У разі продажу майна на аукціоні вартість майна, що визначається через його оцінювання, є початковою вартістю. Для здійснення оцінювання майна арбітражний керуючий має право залучати на підставі договору суб'єктів оціночної діяльності — суб'єктів господарювання з оплатою їх послуг за рахунок коштів, одержаних від виробничої діяльності боржника, визнаного банкрутом, або реалізації його майна, якщо інше не встановлено комітетом кредиторів.

Для використання ліквідаційної вартості як бази оцінювання необхідно проводити додаткове дослідження відповідно до умов продажу об'єкта оцінювання, для якого проводиться оцінювання, типових для ринку умов продажу подібного майна. Визначення ліквідаційної вартості досить часто здійснюється на основі інформації щодо подібних угод з подібним майном.

Одним із способів розрахунку ліквідаційної вартості є застосування до визначеної ринкової вартості об'єкта оцінювання знижувальних коефіцієнтів. Цей спосіб застосовується з метою стимулювання попиту потенційних покупців до придбання об'єкта оцінювання. Якщо законодавством установлено знижувальні коефіцієнти та порядок їх застосування для визначення початкової вартості таких об'єктів, такі коефіцієнти застосовуються до ринкової вартості. Початкова вартість, отримана у результаті застосування знижувальних коефіцієнтів, визнається ліквідаційною вартістю об'єкта у матеріальній формі. У цьому разі у висновку про вартість одночасно зазначається ринкова та ліквідаційна вартість такого об'єкта.

Ліквідаційну вартість не слід ототожнювати з вартістю ліквідації. Останню характеризує вартість, яку очікується отримати за об'єкт оцінювання, що вичерпав корисність відповідно до своїх первісних функцій. Підкреслимо, що ліквідаційна вартість може визначатися стосовно об'єктів, які не вичерпали своєї корисності.

Вартість ліквідації розраховується як сума валових доходів, які очікується отримати від реалізації об'єкта оцінювання як єдиного цілого або його складових виходячи з принципу найефективнішого використання за вирахуванням очікуваних витрат, пов'язаних з ліквідацією. Коли за результатами розрахунків вартість ліквідації дорівнює від'ємній величині, її значення встановлюється у розмірі 1 гривні.

Ринкова вартість та неринкові види вартості, які визначено для цілей продажу об'єктів оцінювання, за вирахуванням витрат, що супроводжують продаж, у тому числі пов'язаних зі сплатою податку на додану вартість, визнаються чистою вартістю реалізації.