Метою управління грошовими потоками є забезпечення фінансової рівноваги підприємства в процесі його розвитку шляхом збалансування обсягів надходження і використання грошових коштів та їх синхронізація в часі.

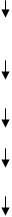

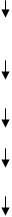

| | Етапи процесу управління грошовими потоками підприємства

| |

| |

| | 1. Проведення повного і достовірного обліку руху грошових потоків підприємства та формування необхідної звітності

| |

|

|

| | 2. Аналіз грошових потоків підприємства в попередні періоди

| |

|

|

| | 3. Оптимізація грошових потоків підприємства

| |

|

|

| | 4. Планування грошових потоків в розрізі їх видів

| |

|

|

| | 5. Забезпечення ефективного контролю за грошовими потоками підприємства

| |

| | | | | | |

Для визначення обсягів грошових потоків в практиці фінансового менеджменту використовують два основних методи: прямий, відносний.

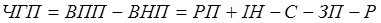

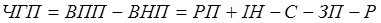

Прямий метод забезпечує отримання даних, що характеризують як валовий, так і чистий грошовий потік підприємства в звітному періоді. Основна формула розрахунку суми чистого грошового потоку з поточної діяльності прямим методом має наступний вигляд:

,

,

ЧГП – сума чистого грошового потоку з поточної діяльності;

ВПП – валовий позитивний грошовий потік;

ВНП – валовий негативний грошовий потік;

РП – сума грошових коштів, отримана від реалізації продукції;

ІН – сума інших надходжень грошових коштів в процесі поточної діяльності;

С – сума грошових коштів, перерахована за придбану сировину, матеріали у постачальників;

ЗП – сума заробітної плати, виплачена персоналу;

П – сума податкових платежів;

ЗБ – сума обов'язкових зборів та платежів в позабюджетні фонди;

Р - сума решти виплат грошових коштів в процесі поточної діяльності.

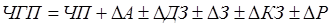

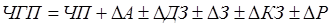

Відносний метод спрямований на отримання даних, що характеризують лише чистий грошовий потік підприємства в звітному періоді з окремих видів діяльності та підприємства в цілому. Основна формула розрахунку чистого грошового потоку відносним методом з поточної діяльності:

,

,

ЧП – сума чистого прибутку;

∆А – сума амортизації основних засобів та нематеріальних активів підприємства;

∆ДЗ – приріст (зменшення) суми дебіторської заборгованості;

∆З – приріст (зменшення) суми запасів сировини та товарно-матеріальних цінностей;

∆КЗ – приріст (зменшення) суми кредиторської заборгованості;

∆Р – приріст (зменшення) суми резервного та інших страхових фондів.

З інвестиційної та фінансової діяльності обсяг грошового потоку визначається лише прямим методом.

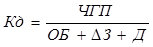

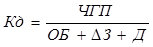

Розраховується коефіцієнт достатності чистого грошового потоку:

,

,

Кд – коефіцієнт достатності чистого грошового потоку;

ЧГП – сума чистого грошового потоку;

ОБ – сума виплат основного боргу за довго- і короткостроковими кредитами і позиками підприємства;

DЗ – приріст (зменшення) суми запасів сировини;

Д – сума дивідендів (процентів), що виплачується власникам підприємства.

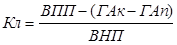

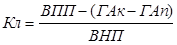

В процесі аналізу розраховується коефіцієнт ліквідності грошового потоку:

,

,

Кл – коефіцієнт ліквідності грошового потоку;

ВПП – сума валового позитивного грошового потоку;

ГАк – сума залишку грошових активів на кінець базового періоду;

ГАп – сума залишку грошових активів на початок базового періоду;

ВНП – сума валового негативного грошового потоку.

Показник оцінки ефективності грошового потоку підприємства:

,

,

Ке – коефіцієнт ефективності грошового потоку підприємства;

ЧГП – сума чистого грошового потоку підприємства;

ВНП – сума валового негативного грошового потоку підприємства.

ПОТОЧНЕ ПЛАНУВАННЯ РУХУ ГРОШОВИХ КОШТІВ

Метою поточного планування руху грошових коштів є прогнозування в часі валового та чистого грошових потоків підприємства в розрізі окремих видів його господарської діяльності та забезпечення постійної платоспроможності на всіх етапах планового періоду. Планування руху грошових коштів з операційної діяльності здійснюється двома способами:

1) виходячи з планового обсягу реалізації продукції;

2) виходячи з планової суми чистого прибутку.

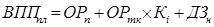

Згідно з першим методом розрахунок здійснюється в такій послідовності:

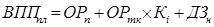

1. Розрахунок планової суми надходжень грошових коштів:

,

,

ВППпл – планова сума грошових надходжень;

ОРп – обсяг реалізації при попередній оплаті за продукцію;

ОРтк – обсяг реалізації за товарним кредитом;

Кі – коефіцієнт інкасації дебіторської заборгованості;

ДЗн – сума неінкасованої дебіторської заборгованості в попередньому періоді.

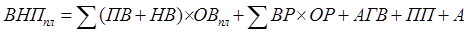

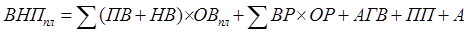

2. Визначення планової суми операційних виплат з виробництва і реалізації продукції:

,

,

ВНПпл – обсяг планової суми виплат (валовий негативний потік);

ПВ – прямі витрати виробництва на одиницю продукції;

НВ – непрямі витрати виробництва на одиницю продукції;

ОВпл – обсяг планового випуску продукції;

ВР – затрати з реалізації на одиницю продукції;

ОР – обсяг реалізованої продукції;

АГВ – обсяг планового розміру адміністративно-господарських витрат;

ПП – сума податкових платежів;

А – сума амортизації основних засобів та нематеріальних активів.

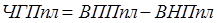

3. Розрахунок планової суми чистого грошового потоку:

або

або  .

.

ОПЕРАТИВНЕ ПЛАНУВАННЯ ГРОШОВИХ ПОТОКІВ ПІДПРИЄМСТВА

Оперативне планування руху грошових потоків здійснюється з допомогою платіжного календаря. Завдання складання платіжного календаря:

- збалансувати прогнозні варіанти плану надходжень і використання грошових коштів (оптимістичний, реалістичний та песимістичний) до одного реального завдання з формування грошових потоків підприємства в рамках одного місяця;

- максимально синхронізувати позитивний і негативний грошові потоки;

- забезпечити пріоритетність платежів підприємства за критерієм їх впливу на кінцеві результати його фінансової діяльності;

- максимально забезпечити необхідну абсолютну ліквідність грошового потоку, тобто платоспроможність підприємства в рамках короткострокового періоду;

- включити управління грошовими потоками в систему оперативного контролінгу фінансової діяльності підприємства.

Метою розробки платіжного календаря є визначення конкретних термінів надходження грошових коштів і платежів підприємства і доведення їх до конкретних виконавців в формі планових завдань. Він складається в розрізі двох розділів: графік майбутніх платежів; графік майбутніх надходжень грошових коштів.

Види платіжного календаряпідприємства:

- платіжний календар поточної діяльності;

- платіжний календар інвестиційної діяльності;

- платіжний календар фінансової діяльності.

,

, ,

, ,

, ,

, ,

, ,

, ,

, або

або  .

.