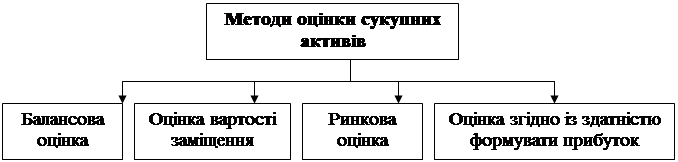

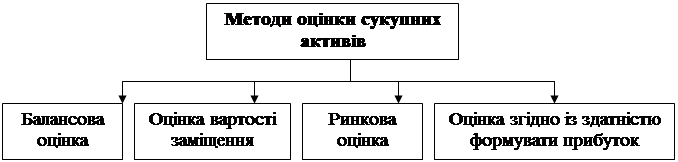

Сукупні активи вимагають дещо інакшого підходу до оцінки їх вартості в порівнянні з оцінкою окремих видів, оскільки на їх вартість впливають сумарні затрати праці з формування їх сукупності, оптимальність сформованої структури та її можливість генерувати прибуток, ступінь фізичного та морального зносу тощо.

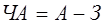

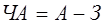

Метод балансової оцінки визначення вартості сукупних активів передбачає використання балансу і в основі його лежить визначення вартості “чистих активів”:

ЧА – чисті активи;

А – сума активів;

З – сума поточних зобов’язань.

При цьому використовують такі два різновиди:

· Оцінка згідно з фактичною вартістю активів – вона розраховується шляхом сумування залишкової вартості активів та +/- різниця залишків фінансових активів та фінансових зобов’язань всіх видів.

· Оцінка з врахуванням інфляції – цей метод передбачає, що балансова вартість певних активів (основні засоби, деякі товарно-матеріальні цінності) повинна бути скоректована з врахуванням росту цін на момент проведення оцінки.

Метод оцінки вартості заміщення базується на визначенні вартості затрат, необхідних для створення всіх аналогічних активів, що входять до складу сукупних активів. При цьому калькулюються всі витрати, пов’язані з будівництвом, придбанням кожного виду активів, додається ще сальдо між фінансовими активами та зобов’язаннями.

Метод ринкової оцінки базується на використанні цін придбання-продажу окремих активів та їх сукупності.

При цьому існує три його різновиди:

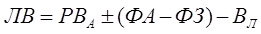

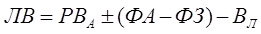

· Оцінка ліквідаційної вартості – така оцінка проводиться при ліквідації підприємства і визначається:

ЛВ – ліквідаційна вартість;

РВа – ринкова вартість окремих видів активів;

Вл – ліквідаційні витрати.

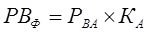

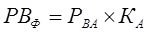

· Оцінка згідно з фактичною ринковою вартістю – така оцінка проводиться на ВАТ, акції яких обертаються на ринку. Вона розраховується:

Рва – фактична ринкова вартість акції;

Ка – кількість акцій в обороті.

· Оцінка згідно з аналоговою ринковою вартістю – цей метод базується на вивченні ринку цін придбання-продажу аналогічних сукупних активів. При цьому враховуються галузева належність, регіон розміщення, розмір та структура активів, стадії життєвого циклу тощо

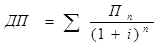

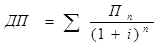

Метод оцінки згідно із здатністю формувати прибуток базується на дисконтуванні її розміру при певній процентній ставці. Як правило, з цією метою використовується середня ставка депозитного проценту, що враховує інфляцію. Період дисконтування приймається звичайно як п’ять років. Основна формула:

ДП – сума дисконтованого прибутку;

П – середньорічна сума прибутку (або сума прибутків в кожному році);

n-число років в періоді;

і - розмір депозитного проценту.

Цей метод має два різновиди:

· оцінка згідно з фактичним прибутком.

· оцінка згідно з потенційним прибутком.