Особливе місце серед форм міждержавного кредиту зай має державна фінансова допомога, що надається на пільгових умовах у вигляді позик, грантів, технічної допомоги (патентів, ліцензій, ноу-хау). Специфіка цієї форми кредитування про являється у її мотивації та наслідках.

У країн-донорів ( США, Франція, Німеччина, Японія, Ка нада, Великобританія, Італія та ін.) превалюють політичні та стратегічні пріоритети при наданні допомоги тій чи іншій країні. Однак майже в усіх випадках має місце економічне обгрунтування грантів, позик, технічної допомоги. Типовим прикладом, зокрема, є "прив'язка" іноземної допомоги до екс порту країни-донора. Очевидною також є тенденція подорож чання іноземної допомоги, превалювання позик над грантами тощо. Мотивація країн-реципієнтів (найбільшими країнами-реципієнтами іноземної допомоги є Єгипет, Бангладеш, Індо незія, Індія, Філіппіни, Туреччина, Танзанія, Пакистан та країни з перехідною економікою) випливає з необхідності за лучення додаткових ресурсів для економічного розвитку в умовах нестачі внутрішніх накопичень та валюти для інвесту вання.

Проблема оцінювання ефективності іноземної допомоги, характеру її впливу на економіку країн-реципієнтів є дис кусійною, особливо в сучасних умовах. З одного боку, з раціональним використанням іноземної допомоги багато в чо му пов'язані економічні успіхи Тайваню, Ізраїлю, Республіки Корея, окремих країн з перехідною економікою (Польща, Угорщина). З іншого боку, для багатьох країн іноземна допо мога не тільки не сприяла прискоренню темпів економічного зростання, але й поглиблювала внутрішні проблеми, породжу ючи деякі серйозні негативні наслідки, а саме:

• позики допоміжного характеру1, що надаються інозем ними державами чи міжнародними валютно-фінансо-

Масштаби іноземної допомоги наприкінці 90-х років XX ст. оцінюва лися більше ніж у 70 млрд дол. США, проти 5 млрд дол. США у 1960-ті ро ки, хоча частка іноземної допомоги у ВВП країн-донорів постійно зни жується.

Глава 6. Міжнародна міграція капіталу

вими установами, мають чітко визначені цілі, фінансо ва підтримка яких враховує тактичні та стратегічні політичні й економічні інтереси кредитора, між тим як національні економічні інтереси в більшості випадків залишаються осторонь. Це зумовлює поглиблення у країни — позичальника внутрішньої структурної дис пропорційності та хронічної нерівноважності торгового балансу;

• надмірне залучення іноземних кредитів, їх неефектив не використання провокує щорічне зростання зовнішнього боргу1 та витрат на його обслуговування. Вилучення з країн боржників значної частки внутрішнього доходу у вигляді відсотків і дивідендів підриває в довгостроковій перспективі їх платоспро можність та провокує створення й розвиток кризи зовнішньої заборгованості.

Для аналізу стану зовнішньоекономічної заборгованості країни використовують спеціальні індикатори:

• коефіцієнт, обслуговування зовнішнього боргу — відно шення платежів по обслуговуванню зовнішньоеко номічної заборгованості до доходів країни від експорту товарів та послуг. Декілька років тому ситуація при ко ефіцієнті 0,2 вважалася критичною, але у зв'язку з по явою великої групи країн з коефіцієнтом вищим за 1 (в основному країни Латинської Америки) цей стандарт підвищився до 0,5;

• відношення зовнішнього боргу до ВВП країни. Критичним рівень цього показника — 0,5 (50 %);

• відношення зовнішнього боргу до брутто-експорту то варів та послуг. Значення 1,5 свідчить про кризузовнішньоекономічної заборгованості;

• відношення щорічного приросту зовнішнього боргу щодо змін у чистому експорті. Критична межа — 0,3.

( На кінець 1998 р. зовнішній борг Мексики дорівнював 165 млрд дол., Індії — 108, Індонезії — 94, Аргентини — 90 млрд дол.

144 145

МІЖНАРОДНА ЕКОНОМІКА

Країнами із середнім рівнем зовнішньої заборгованості виз наються країни, в яких два показники з чотирьох перевищили критичну межу, з високим рівнем заборгованості — 3 із 4.

До 70-х років країни, що розвиваються, використовували в переважній більшості кошти з офіційних джерел, у яких домінували субсидії. Тому зовнішній борг зростав помірними темпами. З причин пільгового кредитування у витратах по об слуговуванню боргу відсоткові платежі були невеликими. Од нак ситуація дещо змінилась після активного виходу низки країн, що розвиваються, на світовий фінансовий ринок.

З початку 80-х років поглиблюється криза зовнішньої за боргованості, її прояви: платіжна неспроможність великої групи держав, офіційне визнання окремих держав фінансово не спроможними (в кінці 1982 р. уряди 38 країн не змогли витри мати узгоджені після 1975 р. графіки виплат боргів). У 90-ті роки до групи потенційно "проблемних" боржників приєдна лася більшість країн з перехідною економікою.

На шляху розв'язання проблеми зовнішньої заборгованості було розроблено декілька підходів. У 1985 р. було запропонова но план Бейкера. Він передбачав надання протягом трьох років додаткових кредитів на суму 19 млрд дол. для підтримки еко номічного зростання 15 великих країн-боржників. Надання кредиту потребувало від країни стимулювання пропозиції то варів та послуг, обмеження втручання держави в економічні процеси, приватизацію державного сектора, лібералізацію зовнішньої торгівлі, активне залучення іноземних інвестицій.

У середині 1989 р. було розроблено план Брейді, який ре алізується і зараз. Згідно з ним, зовнішній борг країни роз поділяється на дві частини: ту, що обслуговується, та ту, що не обслуговується. Країна повинна спершу сплатити першу час тину боргу за допомогою конверсії коротко- та середньостро-кових зобов'язань на довгострокові. Принциповий аспект цих домовленостей виражається в тому, що банки-кредитори здійснюють реструктуризацію заборгованості в обмін довгост рокових зобов'язань на акції державних підприємств, що при ватизуються.

Глава 6. Міжнародна міграція капіталу

Незважаючи на докладені зусилля, на початку XXI ст. проблема зовнішньоекономічної заборгованості ще не знайш ла свого рішення. Основні країни-кредитори вже звернулися до ООН щодо розробки механізму банкрутства країни-борж-ника. Однак, враховуючи суверенність та недоторканість країн, це малоймовірно. Більш реалістичними виглядають пропозиції практики застави та матеріального забезпечення на основі майна, що перебуває в загальнодержавній власності.

6.4. Міжнародний ринок кредитних та інвестиційних ресурсів і його структура

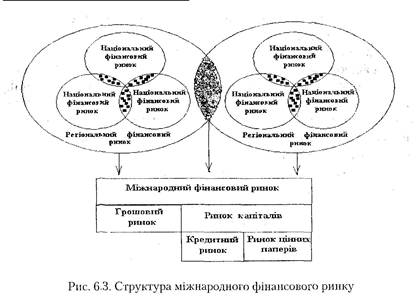

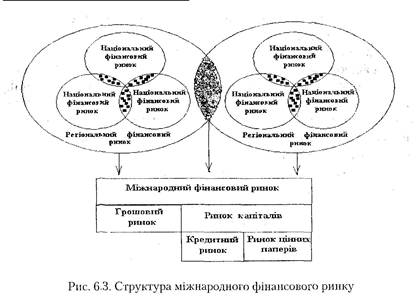

Міжнародна міграція капіталу здійснюється переважно через акумулятивно-розподільчий механізм міжнародногофінансового ринку. Через його розгалужену інфраструктурутимчасово вільні фінансові ресурси переводяться із тих сек торів міжнародної економіки, де вони є порівняно надлишко вими, в ті сектори, де в них є потреба.

Міжнародний фінансовий ринок виник на основі інтег раційних процесів національних фінансових ринків, зміцнен ня зв'язків та активного розширення контактів між ними.

Розвиток процесу інтеграції національних фінансових ринків поступово призводить до їх регіоналізації та гло балізації — взяті в сукупності національні ринки розвивають ся в глобальну цілісну систему, об'єднану уніфікацією опе рацій, спільними умовами функціонування й закономірностя ми еволюції. В сучасних умовах цей процес відбувається під значним впливом таких факторів:

• інтенсивного впровадження електронних технологій, комунікаційних засобів та інформатизації;

• розширення кількості грошово-фінансових інстру ментів та обсягів пропозиції цінних паперів;

• лібералізації міжнародних переміщень позичкового капіталу навіть у країнах, що розвиваються;

• акціонерної форми процесів приватизації в країнах з перехідною економікою тощо.

МІЖНАРОДНА ЕКОНОМІКА

Операції на міжнародному фінансовому ринку можуть бу ти згруповані за певними ознаками. Зокрема залежно від термінів реалізації майнових прав (короткі та тривалі) розрізняють грошовий (валютний) та фондовий ринок (рийок капіталів).

На грошовому ринку індивідуальні та інституціональш суб'єкти з тимчасовими залишками коштів зустрічаються з по зичальниками, що мають тимчасову нестачу коштів. Його го ловною функцією є забезпечення міжнародної ліквідності, тобто можливості швидко залучати достатню кількість фінан сових коштів у різних формах на вигідних умовах па над національному рівні. Основними об'єктами цього ринку є ко роткострокові кредити (до одного року). Грошовий ринок та кож забезпечує ресурси для спекулятивних операцій з цінни ми паперами та споживчими товарами.

За допомогою ринку капіталів забезпечуються необхідні ресурси для довгострокових інвестицій фірм, урядів та домо-господарств. Звичайно ринок капіталів поділяється на кре дитний ринок, де рух капіталу між країнами здійснюється наумовах терміновості, зворотності та платності відсотків, та ри нок цінних паперів з диференціацією останнього щодо домінування того чи іншого фінансового інструменту (ринок акцій, облігацій тощо). Основним критерієм цього поділу є спе цифіка реалізації тих чи інших фінансових інструментів. Як що їх вільна купівля-продаж неможлива, то маємо справу з кредитним ринком, якщо ж вони вільно купуються та прода ються без попереднього обговорення умов цих операцій — з ринком цінних паперів.

Спрощену схему міжнародного фінансового ринку пода но на рис. 6.3.

Сучасний міжнародний фінансовий ринок має розвинуте інфраструктурпе забезпечення — відповідні інформаційні йтранспортні мережі, валютно-банківську систему, заклади з підготовки та атестації фахівців тощо. Одночасно з національ ними фінансовими інститутами в міжнародній кредитно-інвес тиційній діяльності активну участь беруть міжнародні інвес-

Глава 6. Міжнародна міграція капіталу

тиційні інститути (міжнародні інвестиційні фонди, компанії, промислові й фінансові ТНК). Інфраструктура міжнародного фінансування не тільки забезпечує обслуговування руху коштів від донора до реципієнта, а й задає можливі схеми такого руху.

Для світового фінансового ринку характерна певна гео графічна локалізація. Мова йде про цілий ряд міжнароднихфінансових центрів, що акумулюють та розподіляють по всьо му світу великі обсяги капіталів.

Для нормального функціонування такого міжнародного фінансового центру необхідний ряд передумов:

« високий рівень економічного розвитку країни, де він розташований;

• наявність розвинутих національного ринку капіталів та кредитно-банківської системи;

• порівняно ліберальне податкове та валютне законодав ство;

• вигідне географічне положення;

• відносна політична та соціальна стабільність тощо.

МІЖНАРОДНА ЕКОНОМІКА

Провідним фінансовим центром сучасного світу вва жається Нью-Йорк, чия фондова біржа займає перше місце в світі за обсягами щоденних фінансових операцій. Головним європейським фінансовим центром є Лондон. На довгостроко вих позиках спеціалізуються Цюрих та Франкфурт-на-Майні, на короткострокових та середньострокових кредитних опе раціях — Люксембург. Ці "столиці" міжнародного руху капіта лу мають багату історію й справедливо вважаються тра диційними фінансовими центрами.

90-ті роки XX ст. знаменувалися народженням нових фінансових центрів. Так, на світову фінансову "арену" вийшло місто Токіо. Потужні фондові біржі активно працюють з вели кими капіталами в Сінгапурі, Сянгані, Бахрейні, Панамі, а та кож на Багамських та Кайманових островах.

З усього викладеного видно, що міжнародна міграція капіталу в різноманітних формах її практичної реалізації є невід'ємною складовою сучасної розгалуженої системи міжна родних економічних відносин. Вона сприяє зміцненню зовнішньоекономічних та політичних зв'язків країн — учас ниць ММК, посиленню їх взаємозалежності, зростанню доб робуту як окремих національних економік, так і міжнародної економіки в цілому.

Основні терміни і поняття

Міжнародна міграція капіталу Підприємницький капітал Наслідки міжнародної міграції капіталу Прямі іноземні інвестиції

Фактори прямого іноземного інвестування Портфельні інвестиції Об'єкти портфельного інвестування Втеча капіталу Позичковий капітал Міжнародний кредит

Глава 6. Міжнародна міграція капіталу

Форми міжнародного кредиту Зовнішньоекономічна заборгованість Міжнародний фінансовий ринок Міжнародний грошовий ринок Міжнародний ринок капіталів

Контрольні та дискусійні питання

і. Назвіть та охарактеризуйте основні форми міжнародної міграції капіталу.

2. Розкрийте зміст, причини та наслідки міграції підприємниць кого капіталу.

3. Дайте порівняльну характеристику прямим та портфельним іноземним інвестиціям.

4. У чому полягають роль та функції позичкового капіталу в су часній міжнародній економіці?

5. Розкрийте основні причини міжнародної кризи заборгова ності. Запропонуйте власний варіант вирішення цієї проблеми.

6. Чи актуальна проблема зовнішньоекономічної заборгованості для України?

7. Наведіть структуру міжнародного ринку кредитних та інвес тиційних ресурсів і охарактеризуйте його основні елементи.

Вправи

Вправаі.Для кожного наведеного нижче положення знайдітьвідповідне йому поняття.

1. Відношення платежів з обслуговування зовнішньоеко номічної заборгованості до валютних доходів країни від експорту то варів та послуг.

2. Виток частини капіталу з товарно-грошового обігу однієї країни та його застосування у відтворювальному процесі іншої країни з метою максимізації ефективності використання.

3. Частка іноземного капіталу у ВВП країни.

4. Вкладення капіталу з метою отримання підприємницького прибутку (доходу) та вкладення, що забезпечують контроль інвесто ра над об'єктом інвестування.

МІЖНАРОДНА ЕКОНОМІКА

5. Сукупність правових актів, інститутів, економічних ме ханізмів та інструментів, що формують і реалізують державну політику в сфері іноземного інвестування.

6. Різниця між обсягом надходження грошових коштів із-за кор дону (через позики і продаж іноземним інвесторам фінансових ак тивів) та обсягом вивезення капіталу у формах позик іноземним по зичальникам чи купівлі фінансових активів зарубіжних емітентів.

7. Міждержавний рух капіталу в формі надання валютних і то варних ресурсів за умов зворотності, строковості й платності

8. Інвестиції, реалізація яких передбачає взаємодію учасників-резидентів та нерезидентів по відношенню до конкретної країни.

9. Акціонерне чи неакціонерне підприємство, в якому прямому інвестору — резиденту іншої країни належить понад 10% звичайних (простих) акцій та голосів ( в акціонерному товаристві) або їх еквіва лент у статутному фонді (для інших форм власності).

10. Вкладення капіталу в іноземні цінні папери, що не надає інвесторові реального контролю над об'єктом інвестування, і метою якого є виключно отримання доходу у формі дивідендів чи відсотків.

Поняття:

прямі іноземні інвестиції; міжнародний кредит;

.. чистий приплив капіталу; система обслуговування міжнародного руху капіталів;

коефіцієнт обслуговування зовнішнього боргу; міжнародна міграція капіталу; портфельні інвестиції; коефіцієнт імпорту капіталу; міжнародні інвестиції;

підприємство з іноземними інвестиціями.

Вправа 2.Знайдіть правильну відповідь.

і.Міжнародна міграція капіталів стає типовим явищем міжна

родної економіки, починаючи з:

а) другої половини XVII ст.;

б) першої половини XVIII ст.;

| в) середини XIX ст.;

| ..

|

| г) першої половини XX ст.;

| , і

|

| д) середини XX ст.

|

|

|

|

|

Глава 6. Міжнародна міграція капіталу

2. Об'єктивною основою міжнародної міграції капіталує:а) різні форми політичного устрою країн; б) міжнародний розподіл праці та кооперація виробництва;

в) нерівномірність економічного розвитку країн; г) світовий ринок та міжнародна конкуренція; д) транснаціоналізація бізнесу.

3. До абсолютних показників міжнародної міграції капіталу не відноситься:

а) обсяг імпорту капіталу; б) кількість підприємств у країні, створених за участю іноземно

го капіталу; в) частка іноземного капіталу у внутрішніх інвестиційних по

требах; г) чистий експорт капіталу;

д) частка продукції спільних підприємств у ВВП.

4. Вкажіть домінуючий компонент сучасної структури міжна родного руху капіталів:

а) прямі інвестиції; б) портфельні інвестиції;

в) міжбанківські кредити та банківські депозити; г) гранти та міжнародні трансферти.

5. Якщо має місце перерозподіл власності між резидентами та нерезидентами конкретної країни, то це:

а) міграція підприємницького капіталу; б) міжнародний кредит; в) гуманітарна та фінансова допомога.

6. Визначте, площа якої фігури відображає виграш країни А внаслідок міжнародного руху капіталу (див. рис. 6.2):

а) площа /г; б) площа g+k;

в) площа h+g+k; r) площа є;

д) площа e+f; є) площа k.