Реальні вкладення підприємства здійснюються в наступних формах:

· придбання цілого майнового комплексу;

· нове будівництво;

· реконструкція;

· модернізація;

· придбання окремих матеріальних активів.

Підготовка інвестиційних проектів до реалізації вимагає попередньої розробки їх бізнес-планів.

Бізнес-план являє собою стандартний документ, в якому детально обґрунтовується концепція передбаченого для реалізації реального інвестиційного проекту та наводяться основні його характеристики.

Для оцінки ефективності реалізації інвестиційного проекту використовується показник чистого грошового потоку, який визначається як сума чистого прибутку та амортизаційних відрахувань в процесі експлуатації інвестиційного проекту.

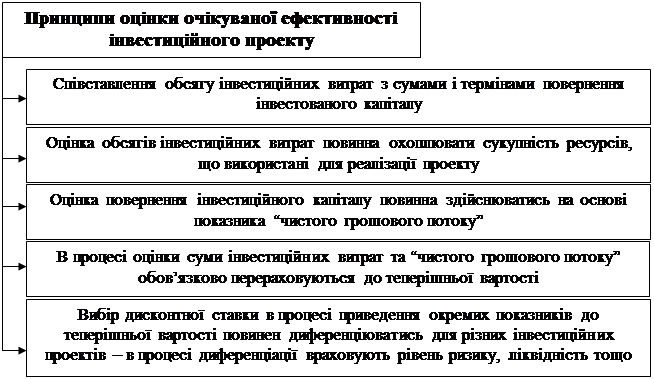

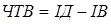

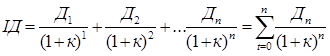

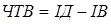

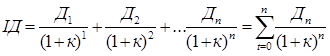

Чиста теперішня вартість – різниця між перерахованою до теперішньої вартості (шляхом дисконтування) сумою чистого доходу з інвестицій та сумою інвестиційних коштів.

,

,

,

,

,

,

ЧТВ – чиста теперішня вартість;

ІД – інвестиційні доходи;

ІВ – інвестиційні витрати.

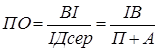

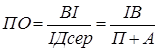

Індекс рентабельності розраховується як відношення суми чистого доходу з інвестиційного проекту до інвестиційних витрат

,

,

ІР – індекс рентабельності.

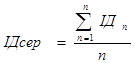

Період окупності – найбільш розповсюджений показник оцінки ефективності інвестицій.

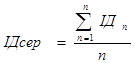

,

,

П – прибуток;

А – амортизація;

ІДсер – середня сума чистого грошового потоку.

.

.

Внутрішня норма доходу – характеризує рівень дохідності конкретного інвестиційного проекту, вираженого дисконтною ставкою, згідно з якою майбутня вартість чистого грошового потоку приводиться до теперішньої вартості інвестиційних коштів.

S(ІД)=Р(ІВ)

ТЕМА 9. УПРАВЛІННЯ ФІНАНСОВИМИ РИЗИКАМИ

1. Суть та класифікація фінансових ризиків підприємства.

2. Принципи та процес управління фінансовими ризиками.

3. Способи зниження фінансових ризиків.

,

, ,

, ,

, ,

, ,

, .

.